房贷要降了?多家大行表态

近日,针对存量房贷利率等热点问题,多家银行高管在投资者中期业绩说明会上进行了回应。

最近,楼市政策下一步将如何优化成为市场关注的焦点。存量房贷利率调整何时落地,也令许多购房者期待。

近日,针对存量房贷利率等热点问题,多家银行高管在投资者中期业绩说明会上进行了回应。

近日,针对存量房贷利率等热点问题,多家银行高管在投资者中期业绩说明会上进行了回应。

多家银行回应

• 中国银行

30日,中国银行举行2023年度中期业绩发布会。中国银行风险总监刘坚东在会上表示,在个人按揭贷款方面,作为国有大行之一,中行也要持续做好个人按揭贷款的各项支持工作,特别是落实人民银行以及国家相关部委未来出台的,对于存量、增量各类房贷的一些具体政策要求,做好对个人客户的服务工作。

• 农业银行

29日,农业银行召开中期业绩发布会。农业银行副行长林立表示:“近期人民银行明确指导商业银行有序调整存量个人住房贷款利率。我们的体会是,这个意见一方面有利于减轻部分存量居民贷款客户的财务负担,另一方面,也有利于商业银行平滑提前还贷压力。在有关政策方案明确后,我们将抓紧制定具体的操作细则,会尽快完善好合同文本的准备,做好系统衔接。作为国有大行,我们坚持‘房子是用来住的,不用来炒的’定位,凡是有利于老百姓的事情,我们都会尽力做好服务。”

• 建设银行

24日,建设银行的2023年中期业绩会上,建设银行首席财务官生柳荣表示:“存量按揭贷款利率按市场化原则来进行重新商定,确实对后续的银行净息差会产生一定影响。现在监管部门的具体细则还没出来,各家银行也在沟通,现在测算还是有一定的难度,总体上(净息差)肯定会有一定的下行压力。”

• 招商银行

招商银行行长助理兼董事会秘书彭家文28日在中期业绩说明会上表示,该行判断,存量房贷利率下调势在必行,是大概率事件。目前招商银行已经制定了相应的预案,但还没有最终的方案。

彭家文称,存量房贷下调事宜的方案有很多因素需要兼顾好,比如如何兼顾好因城施策的问题,在因城施策的同时又怎么考虑好公平性的问题,还有银行系统能不能支持的问题。对于存量房贷利率下调对招行的影响,彭家文称,从测算的结果来看,总体负面影响可控。

• 中信银行

25日,中信银行举行2023年半年度业绩发布会。关于存量房贷利率调整的问题,中信银行副行长谢志斌表示,中信银行密切关注监管导向和市场的动向,已对本行行内业务情况进行了及时的梳理和分析,对可能发生的业务调整已经做好了预案。基于目前掌握的信息来看,同业各行对政策的理解也是不尽相同的。

• 华夏银行

在28日召开的2023年半年度业绩会上,华夏银行行长关文杰表示,存量房贷利率调整确实会对各家银行产生一定的影响,华夏银行也将在监管部门的指导下,密切关注市场动向,有序推进后续相关工作的开展,履行好社会责任。

依法有序调整存量房贷利率

中国人民银行、国家外汇管理局下半年工作会议提出,指导商业银行依法有序调整存量个人住房贷款利率。这已是央行近期第二次针对存量房贷利率调整的表态。央行货币政策司司长邹澜此前在国新办发布会上表示,按照市场化、法治化原则,央行支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。

今年以来,在多项政策推动下,我国居民信贷成本稳中有降,房贷利率持续下行。央行数据显示,上半年新发放个人住房贷款加权平均利率为4.18%,比上年同期低107个基点。相比之下,存量房贷利率因为合同约定的加点数不变,尽管LPR有所下行,但前些年发放的存量房贷利率仍处在相对较高的水平上,较大利差下居民对于降低存量房贷利率的呼声日益高涨。

仲量联行大中华区首席经济学家兼研究部总监庞溟认为,调整存量房贷利率,可以减少存量房贷与新增房贷利差驱动下的提前还贷现象和违规转贷行为,避免利率风险、信用风险、通缩风险。同时,也可提升居民消费能力和意愿,支持恢复和扩大消费,积极扩大国内需求,发挥消费拉动经济增长的基础性作用。

“降低存量房贷利率有助于降低居民负担,提升居民消费意愿,预计商业银行将于近期逐步落地相关政策。”中指研究院指数事业部总经理曹晶晶表示,对于商业银行而言,居民住房贷款是优质资产,若有银行开始降低存量房贷利率,或通过转按揭方式争取客户,也将推动更多银行采取相关举措。

“无论是变更合同约定,还是贷款置换,下调存量房贷利率不存在实质性障碍,完全可以在政策引导下有序进行,如针对不同存量房贷利率,设置差异化的折扣比例或降点幅度等。而银行在利息方面的损失,可通过引导银行适度下调存款利率等方式实现部分弥补。”东方金诚首席宏观分析师王青说。

每天资讯

- 今日,立夏 2024.05.05

- “珠江口上空像开了水龙头”,广东暴雨频上热搜!南方的雨何时停? 2024.05.05

- 广东已成立梅大高速茶阳路段塌方灾害调查评估组 2024.05.05

- “小孩打碎近12万瓷瓶”被免赔,网友吵翻了 2024.05.05

- 突发!俄内务部宣布通缉泽连斯基 2024.05.05

- 致敬每一位劳动者! 2024.05.01

- 习近平向全国广大劳动群众致以节日祝贺和诚挚慰问 2024.05.01

- 提前走的“聪明人”太多!堵车上热搜,半夜还在堵!有人提前2小时出门没赶上高铁,改签成绿皮火车 2024.05.01

- 同一天,北京、天津调整房地产政策 2024.05.01

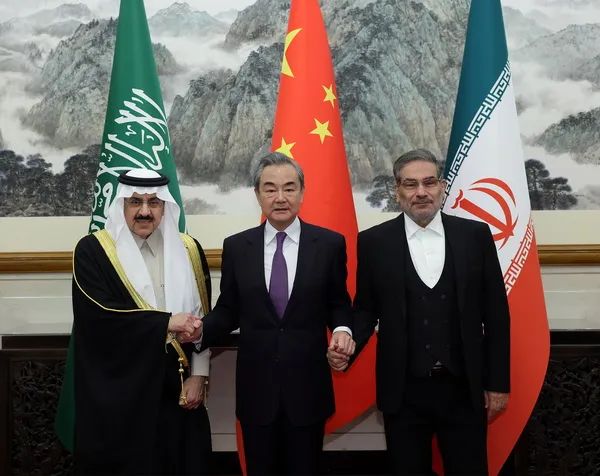

- 事关中东,外交部重磅官宣! 2024.05.01

相关阅读:

[责任编辑:]

一周评讯版权及免责声明:

①凡本网注明来源:“一周评讯”的所有作品,版权均属于一周评讯,未经一周评讯协议授权不得转载、链接、转帖或以其他方式发表,已经一周评讯授权的媒体、网站,在使用时必须注明来源“一周评讯”。

②如本网转载稿涉及版权等问题,请作者来电或来函与一周评讯联系,我们将及时处理解决。联系方式:xzgxjilin@vip.sina.com

精华推荐

今日,立夏

今日,立夏 致敬每一位劳动者!

致敬每一位劳动者! 这些新规,明起实施!

这些新规,明起实施! 已退超285万元!重庆通报居民燃气问题

已退超285万元!重庆通报居民燃气问题 深夜通报,已致5死33伤!广州突发强龙卷,冰雹比拳头大,车窗、房顶被砸穿,航班大面积延误!气象局紧急提醒

深夜通报,已致5死33伤!广州突发强龙卷,冰雹比拳头大,车窗、房顶被砸穿,航班大面积延误!气象局紧急提醒 违法放贷33.2亿余元,刘连舸当庭认罪!“道德败坏、家风不正,私存涉密资料……”

违法放贷33.2亿余元,刘连舸当庭认罪!“道德败坏、家风不正,私存涉密资料……” 村干部声称“上边让我敛钱”,官方最新通报

村干部声称“上边让我敛钱”,官方最新通报 突发!连发6.3级、6.2级地震!紧急停班停课

突发!连发6.3级、6.2级地震!紧急停班停课 “多名中国选手阳性”?世界反兴奋剂机构回应!

“多名中国选手阳性”?世界反兴奋剂机构回应! 春归谷雨,夏日将至

春归谷雨,夏日将至

新闻排行

- 注意!这些事业单位的职工工资、职称...

- 创新1+N+M纳税咨询新模式 积极营造...

- 中国三大监管突然出手:“封杀”虚拟...

- 工行、建行、中行、农行、招行、交行...

- 释放家居消费潜力 长春首届蓝装家博...

- 爆火!东北四省农资产品博览会隆重开...

- iPhone买会员凭啥比安卓贵?他把苹果...

- 9省份物价降了!

- 太突然!一折变卖,破产清算!

- 这场直播带货栽了!3天卖出130多万元...

公安备案号:22010702000136

公安备案号:22010702000136